相続・贈与

相続・贈与について

相続が発生したけど、何をしていいのかわからない。相続税がいくらになるのかわからない。相続の手続きはどんなものがあるのかわからない。挙句の果てには自分は今何がわからないかもわからない・・・。こういったケースは決して珍しいわけではありません。そもそも相続は一人の人が一生涯のうちに一度か二度発生する程度です。従って、相続経験のベテランはこの世にはおりません。弊社では、近年高まりつつある世間への相続税への関心とともに、相続税務のみならず、各種提携司法書士や弁護士と連携したサポート体制を構築し、相続でお悩みの方へ最適なプランをご提供しております。

相続は、特に相続対策は生前に綿密な計画の元実施する方が効果があります。弊社専属スタッフが皆様の置かれた現況をベースにあらゆる角度からご提案させていただきます。

相続税申告と財産評価

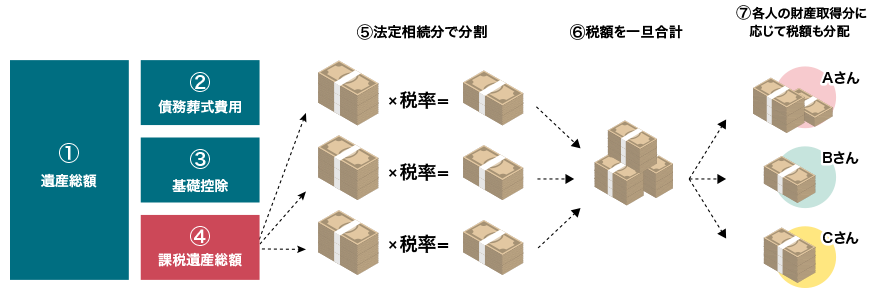

相続税の仕組み

相続税は被相続人(死亡者)が亡くなった時点で保有する財産を相続人となる人物が引き継いだ場合に、その遺産の価格に対して課税される税金です。理論的にはわかりやすいですが、その計算方法は極めて複雑です。

財産評価

相続の対象となる遺産には主に以下の物があります。相続開始後、これらの財産の実態調査をし、財産評価をしなければなりません。財産以外にも債務を調査する必要があります。原則として被相続人から引き継ぐものは財産のみならず、債務もあります(ただし、相続放棄では財産のみならず債務も放棄することができます)

- 1. 不動産

- 土地及び建物

- 借地権及び借家権

- 2. 動産

- 自動車

- 書画及び骨董品

- 貴金属

- 家財道具

- 3. その他の権利等

- 銀行の預貯金

- 株式及び公社債

- 投資信託などの金融商品

- ゴルフ会員権

- 不動産収入の未収債権

- 他人への貸付金

※上記の他、債務(未払医療費、借入金、葬式費用等)も把握しなければなりません。

相続税は被相続人が亡くなった時点で保有するすべての財産に対して課税させる税金です。相続財産の評価は財産評価基本通達に基づく評価方法によってすべて数値化します。ここで算定された価格の大小によって税額も増減します。弊社では財産評価の専属スタッフがこれまで培ってきた評価ノウハウを駆使して、最善な評価算定を実施いたします。

財産評価と申告スケジュール

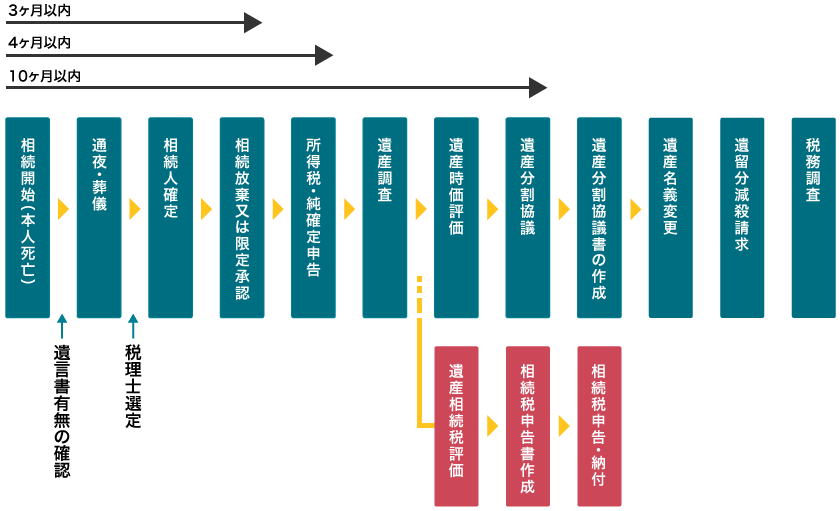

相続税の申告は、被相続人が亡くなってから10ヶ月以内の以下の要領に従って申告納付いたします。大変長い期間に渡りますので、事前に入念なスケジューリングが要求されます。相続登記や遺産分割協議書作成など、税務以外の分野においても提携司法書士らとともにご家族へ円滑に財産の承継がなされるよう最善を尽くします。弊社では特に力を入れている財産評価においては、財産評価の専属スタッフが早期にかつ正確に、ご依頼主様の財産を評価いたします。

相続税申告報酬シミュレーション

相続対策

遺産分割対策

| 自筆証書遺言 | 公正証書遺言 | |

|---|---|---|

| 作成方法 | 遺言者が、日付、氏名、財産の 分割内容等の全文を自書し、 押印して完成。 |

遺言者が原則として、 証人2人以上とともに公証役場に出かけ、 公証人に遺言内容を口述し、公証人が筆記して完成。 |

| メリット |

・遺言者が単独で作成できる。 ・費用がかからない。 |

・遺言の形式不備等により無効になるおそれがない。 原本は公証役場にて保管されるため、 紛失、偽造のおそれがない。 ・家庭裁判所による検認手続が不要。 |

| デメリット |

・文意不明、形式不備等により 無効となるおそれがある。 ・遺言の紛失、偽造のおそれがある。 ・家庭裁判所の検認手続が必要。 |

・作成までに手間がかかる。 ・費用がかかる。 (注)目安として1億円の遺産を 3人で均等分配する場合は、約10万円 |

- 遺言書の活用

- 遺言書には自筆証書遺言、公正証書遺言など様々な形態があり、いずれもメリット・デメリットがあります。しかし、遺言書は残された相続人間の深刻な争いを防ぐためには有効な手段です。

納税資金対策

- 収益財産の計画贈与

- アパートなどの収益を生み出す賃貸物件を相続人に生前贈与することによって、贈与後に発生する賃貸収入を将来発生する相続税の納税資金に充当させます。

- 生命保険の活用

- 被相続人を被保険者とし、受取人を相続人とする生命保険契約は、保険金そのものがみなし相続財産となりますが、一定の非課税枠が設けられているため、相続税の納税資金対策としては有効です。

- 延納又は物納

- 延納又は物納は金銭納付が困難な場合に採用できる納税方法ですが、適用に際しては様々なハードルがあります。さらに延納の場合には、利子税も生ずることから、利用にあたっては慎重な判断を要します。

節税対策

- 長期的贈与

- 年間110万円の贈与税の基礎控除(暦年課税)を活用し、計画的、かつ、長期的に行うことにより節税対策となります。最もオーソドックスな手法です。

- 配偶者への財産移転

- 配偶者には各種優遇制度があります。主なものに「贈与税の配偶者控除の特例」があります。居住用不動産を配偶者へ移転する場合は、通常の基礎控除110万円の他に2000万円の控除が認められております。ただし婚姻期間の要件などの縛りもあります。

- 養子縁組

- 養子縁組をすることによって法定相続人を増やすことによって、単純に相続税の基礎控除額を高め、結果として節税につなげることができます。ただし、養子の数には制限があるため、財産が巨額であれば、あまり効果はありません。

相続税の各種制度

相続税法には様々な制度があります。これらの制度を網羅的に把握している前提で、生前の相続対策に臨む必要があります。これらの諸制度は、あらかじめ手続きを取ることによって効力を持つものが大半であるため、事前の準備が肝要です。

- 相続時精算課税制度

- 生命保険金退職手当金の非課税制度

- 家族信託

- 納税猶予制度

- 配偶者の贈与税額控除

- 住宅取得資金の贈与税額の控除制度

- 養子縁組 etc

相続税額仮計算

人の死はいつ起こるのか誰にも分かりません。仮に死をある程度予想できたとしても、いつか必ず起こる死に対する備えが必要です。相続対策の立案に際しては、相続税額の仮計算をお勧めいたします。今まさに相続が発生(死)した場合に、いったい相続税はどの程度になるのか?を知っておく必要があります。その仮算定した相続税額をスタートに財産の移転計画を策定いたします。